De recente opmars van de goudprijs wordt vaak toegerekend aan de toegenomen spanningen in Noord-Korea omdat goud als hedge dient tijdens periodes van onrust. Uit een nieuw verschenen rapport van Goldman Sachs blijkt dat dit slechts gedeeltelijk klopt.

In plaats van Noord-Korea is Goldman Sachs van mening dat de gebeurtenissen in Washington gekoppeld zijn aan een zwakkere dollar, in de afgelopen maanden een veel grotere rol van betekenis spelen in de meest recente goudrally. In het rapport over de rol van goud als ‘geopolitical hedge of last resort’, blijkt dat de spanningen rondom Noord-Korea goed zijn voor een stijging van de goudprijs van ‘slechts’ $15 per troy ounce. Een troy ounce goud is echter sinds juli met meer dan $100 gestegen.

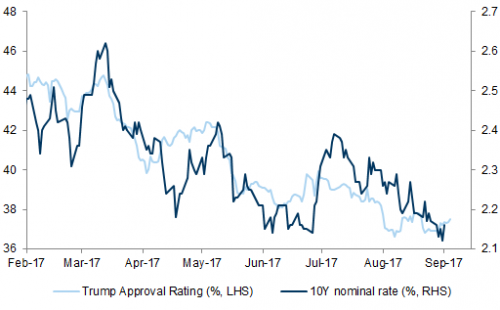

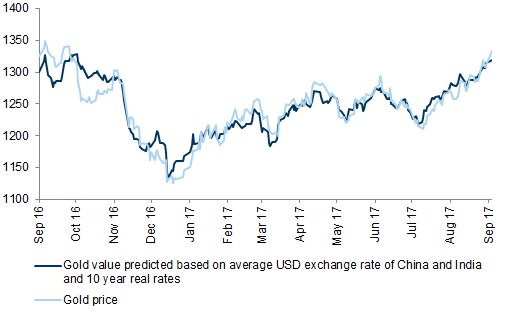

Jeff Currie, Chief commodities strategist bij Goldman Sachs, schrijft in het rapport dat de approval rates van Donald Trump een goede proxy zijn voor de recente goudrally. Er is tijdens het onderzoek een hoge correlatie aangetroffen met zowel de obligatierente als de goudprijs.

Goldman merkt ook op dat de risicopremie van het presidentschap van Trump wordt weerspiegeld in zowel de dalende reële rentetarieven, als een zwakkere Amerikaanse dollar. Beide gegevens zijn goed voor 85% van de meest recente prijsstijging.

Noord-Korea en het effect op de goudprijs

Hoe zit het dan met het risico of de bedreiging van een Noord-Koreaanse escalatie, die eventueel kan uitmonden in een nucleare oorlog? Goldman is wat sceptisch over het oorzakelijk verband tussen het groeiende risiconiveau in Noord-Korea en de prijs van goud.

Hoewel de gebeurtenissen in Noord-Korea ernstig zijn volgens Goldman, suggereert de financiële markten dat een militaire escalatie zeer onwaarschijnlijk is. Volgens Goldman is er sprake van een klassiek Nash-evenwicht waarbij het voor niemand van de betrokken partijen voordelig is van de huidige strategie af te wijken.

Valutaverlies

Als goud niet stijgt door een toenemende kans op oorlog met Noord-Korea, waar stijgt het dan door? Volgens Goldman Sachs is valutaverlies een van de voornaamste oorzaken.

De bank schrijft in het rapport dat er doorgaans valutaverlies voortvloeit uit het beleid van centrale banken. Aangezien centrale banken meer valuta bijdrukken, daalt de koers van de valuta zoals gemeten door de reële rente. Deze lagere reële rente vermindert op zijn beurt de kosten om een beleggingsobject als goud aan te houden. Volgens Goldman is goud in de kern een hedge tegen valutaverlies, vandaar ook dat de bank het edelmetaal ‘hedge of last resort’ heeft genoemd.

Hedge risico

Goldman Sachs plaatst wel een kanttekening bij de bovenste analyse. Namelijk de kwestie van liquiditeit. Indien er inderdaad een conflict uitbreekt in Noord-Korea zal dit er voor zorgen dat alle activa waarschijnlijk zullen instorten, inclusief goud… met slechts één uitzondering: fysiek goud.

De analyse van Goldman Sachs houdt geen rekening met de liquiditeit op de goudmarkt. Het is cruciaal voor beleggers om te weten hoe ze moeten hedgen door middel van goud. Hierbij hebben zij de keus tussen fysiek goud of goud futures.

Het gebruik van goud futures als basis voor een hedge veronderstelt impliciet dat liquiditeit geen probleem zal zijn in de goudmarkt. Het belang van liquiditeit in de goudmarkt kwam aan het licht tijdens de ineenstorting van Lehman Brothers in september 2008. Goudprijzen daalden sterk, toen de verhandelde volumes en de rentes op de future beurzen daalden.

“The lesson learned was that if gold liquidity dries up along with the broader market’s, so does your hedge—unless it is physical gold in a vault, the true “hedge of last resort.”