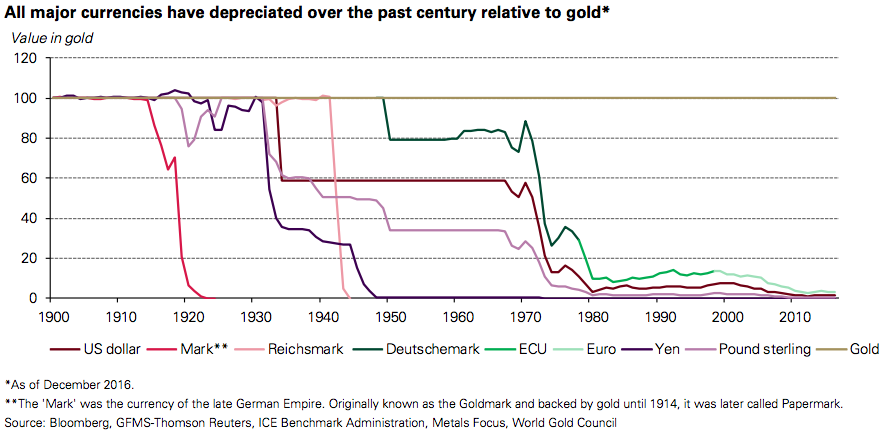

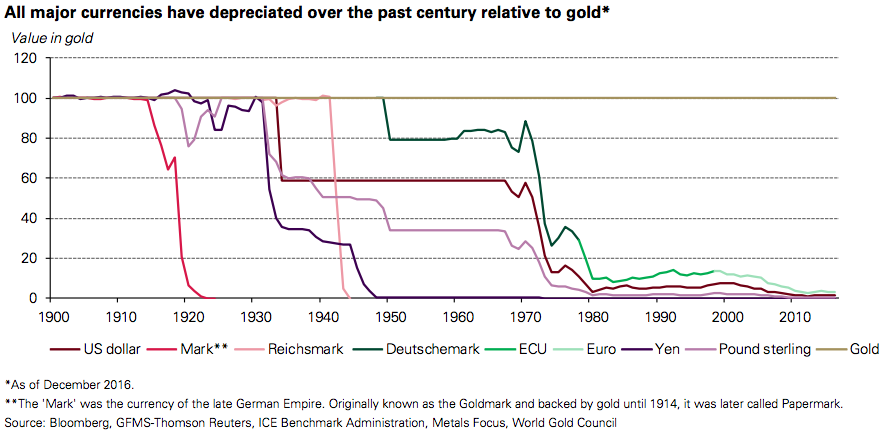

In de afgelopen 100 jaar heeft goud beter gepresteerd dan alle belangrijke valuta. Een van de redenen hiervoor is dat het beschikbare aanbod van het edelmetaal nauwelijks verandert. In de afgelopen eeuw is er slechts 2% meer goud per jaar bijgekomen door middel van mijnproductie, en dit zal in de toekomst door een dalend aanbod afnemen.

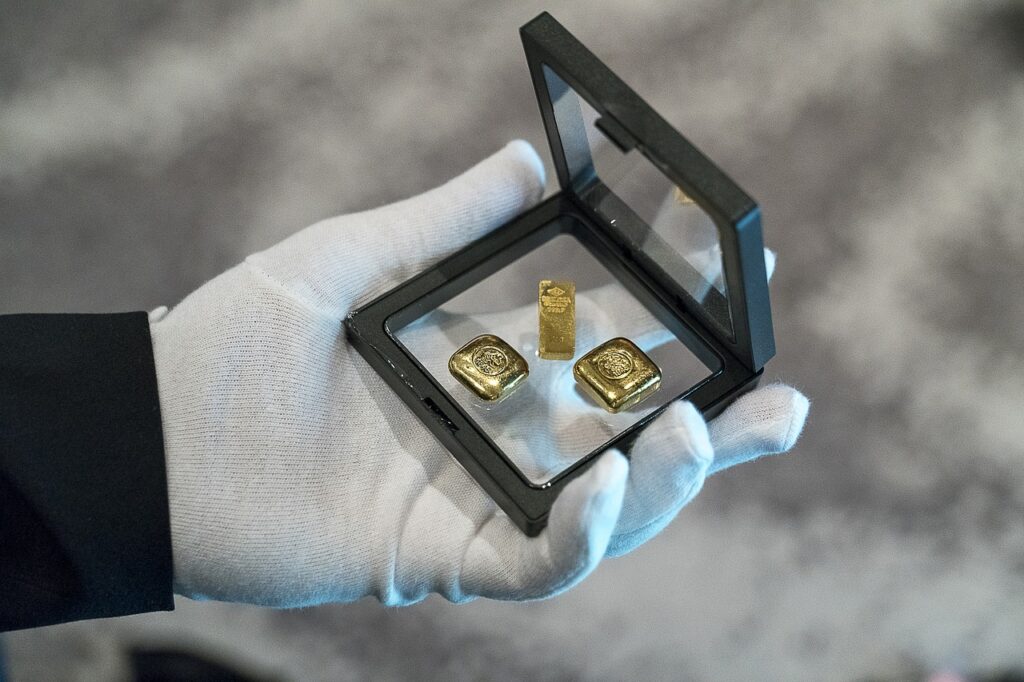

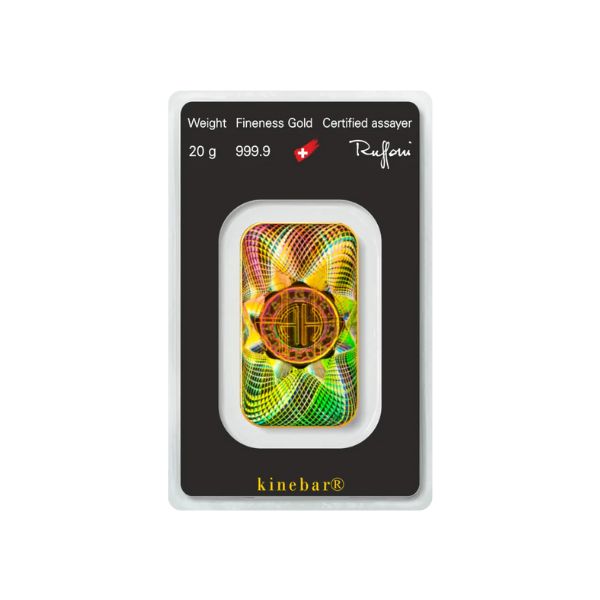

In tegenstelling tot goud wordt geld tot het oneindige bijgedrukt door centrale banken om het monetaire beleid te ondersteunen. Dit zal onvermijdelijk leiden tot steeds verdere geldontwaarding. Gouden baren of munten kopen als een manier van vermogensbehoud blijkt een gouden zet te zijn.

Beleid centrale banken

Het monetaire beleid van verschillende centrale banken zal ook dit jaar een belangrijk punt zijn voor de ontwikkeling van valuta’s, financiële markten, én goud en zilver. Zo wordt verwacht dat de Federal Reserve het monetaire beleid zal gaan aanscherpen door meerdere renteverhogingen. Of andere centrale banken zoals de ECB en de Bank of Japan hierin meegaan is verre van zeker.

De situatie in Europa is in de afgelopen 5 jaar mede door het beleid van de ECB flink veranderd. Sinds de centrale bank in januari 2015 aankondigde om de economie door middel van kwantitatieve verruiming te stimuleren (geldpers aan), is de balanstotaal van de Europese Centrale Bank gestegen met 70%, van €1.5 biljoen naar €3.6 biljoen.

Depreciatie valuta

Het verschil in waarde tussen de belangrijkste valuta’s en goud is goed zichtbaar in bovenstaande grafiek. Door het vermogensbehoud van goud en de verwachte afname in het aanbod zal de vraag naar goud in de toekomst alleen maar verder doen stijgen.

Beleggers zijn op bezoek naar manieren van kapitaalbehoud gezien risico’s op verschillende financiële markten steeds groter worden. Dit wordt ook geïllustreerd door Europese investeerders in 2016. Volgens data van de World Gold Council grepen Europese investeerders massaal naar goud in de vorm van baren, munten en ETF’s.