De Amerikaanse aandelenmarkt heeft slechts een voorproefje gehad van de potentiële schade die stijgende obligaties kunnen veroorzaken dit jaar. De echte grote test moet nog komen, aldus Morgan Stanley.

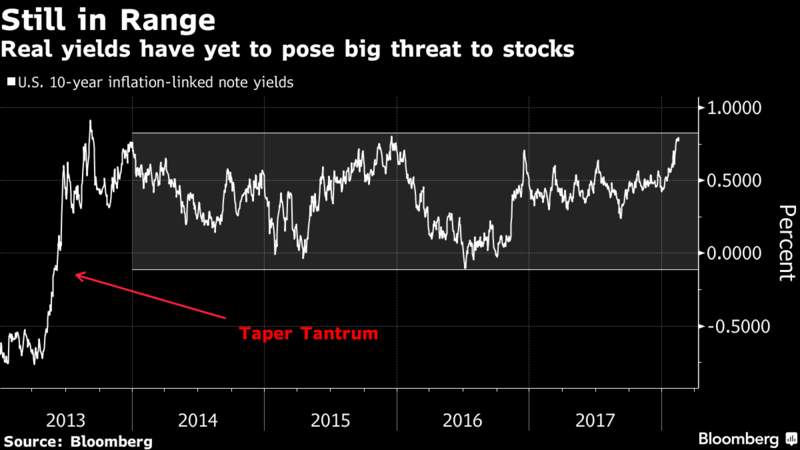

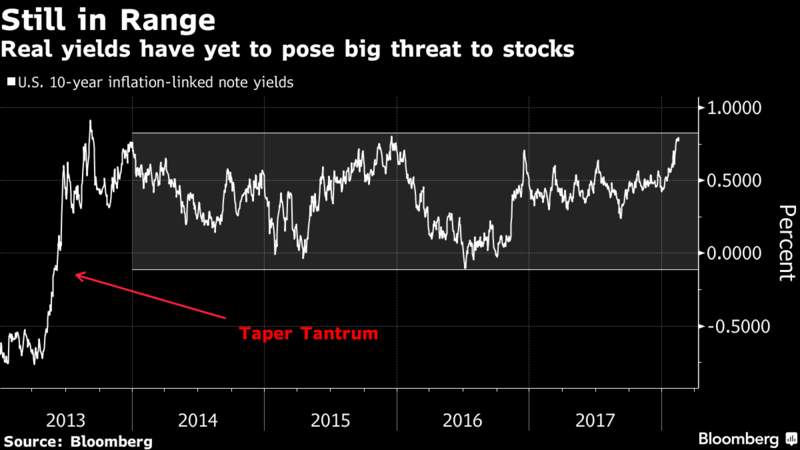

Op 8 februari daalden de Dow Jones, S&P 500 en de Nasdaq bijna met 10%. Het was een van de grootste dalingen van de afgelopen jaren. “Voorgerecht, niet het hoofdgerecht”, is hoe de zakenbank onder leiding van de in Londen gevestigde Andrew Sheets de correctie beschrijft. Hoewel hogere obligatierendementen moeilijk te verteren zijn voor aandelenbeleggers, brak de belangrijkste maatstaf gecorrigeerd met de inflatie nóg niet de range van de afgelopen vijf jaar.

Hoewel velen hebben gewaarschuwd dat een sneller stijgende inflatie aandelenmarkten kan schaden, zouden in theorie prijsstijgingen in het ergste geval een neutraal effect moeten hebben op aandelen aangezien ze ook de winsten stimuleren. Aan de andere kant betekent een hogere rente, een grotere disconteringsvoet om toekomstige inkomsten te waarderen. Mocht de rente buiten de range van de afgelopen vijf jaar vallen, omdat beleggers anticiperen op een normalisatie van het beleid van de Fed, dan zou dat volgens Morgan Stanley de aandelen hard kunnen raken.

Q1 als stimulans

De relatief lage rente van de afgelopen jaren was een grote steun voor de waardering van aandelen. Een stijging van de rente zou dan volgens Morgan Stanley ook inhouden dat aandelen afhankelijk zullen zijn van inkomsten om hen te laten stijgen.

“Op dit moment fungeert de kracht van de huidige gegevens nog steeds als een tegengewicht voor de bezorgdheid over de inflatie, evenals een sterk cijferseizoen. De tot nu toe gerapporteerde resultaten in de VS hebben de verwachtingen met ongeveer 5% overtroffen”, aldus Sheets.

Volgens de strateeg wordt het echter moeilijker na het eerste kwartaal van dit jaar. “Na maart worden de zaken lastiger. De markten moeten dan de stijgende kerninflatie en afnemende inkoopmanagersindices, economische verrassingen en (mogelijk) winstherzieningen verwerken”, waarschuwt Morgan Stanley.